A vállalkozásoknak a 2022. évi beszámolójukat 2023. május 31-ig kell elkészíteniük és közzétenniük. A számviteli beszámoló elfogadásakor dönthetnek a tulajdonosok arról, hogy jóváhagynak-e osztalékot és ha igen, akkor milyen összegben.

A kisvállalati adóalany kifizetők esetén az osztalékra más szabályok vonatkoznak, mint a társasági adóalanyokra.

Osztalék

A kisvállalati adó hatálya alá tartozó vállalkozások esetén a jóváhagyott osztalék adóalapot képez. Ha 2023. májusban hagyja jóvá a kivás időszakban felhalmozott eredménytartalékból az osztalékot a társaság, akkor a 2. negyedéves előlegbevallásban ezt az összeget is szerepeltetnie kell, valamint 2023. július 20-ig a kivát megfizetni.

Az osztalék kifizetésekor már kizárólag magánszemélyt terhelő adók (személyi jövedelemadó, szociális hozzájárulási adó) merülnek fel, kisvállalati adót már nem kell fizetni.

Az osztalék utáni kiva számításakor figyelembe kell venni, hogy az eredménytartalékból társasági adós vagy kisvállalati adós időszakból származó osztalékot hagy jóvá a társaság.

Pl. A bt. 2021.01.01-től lépett át társasági adóból kisvállalati adó hatálya alá. Társasági adós időszakból 5 000 000 Ft eredménytartalék származik, 2021. évben 3 000 000 Ft, 2022. évben 4 000 000 Ft adózott eredménye volt. Első alkalommal 2023. májusban dönt osztalék jóváhagyásáról.

| Eset | Jóváhagyott osztalék | Kiva-alap | Eredménytartalék |

| 1. | 3 000 000 Ft | 0 Ft | 2 000 000 Ft társasági adós időszaki,

7 000 000 Ft kivás időszaki |

| 2. | 5 000 000 Ft | 0 Ft | 7 000 000 Ft kivás időszaki |

| 3. | 7 500 000 Ft | 2 500 000 Ft | 4 500 000 Ft kivás időszaki |

| 4. | 10 000 000 Ft | 5 000 000 Ft | 2 000 000 Ft kivás időszaki |

| 5. | 12 000 000 Ft | 7 000 000 Ft | nincs |

Osztalékelőleg

A vállalkozások legfőbb szerve a két beszámoló elfogadása közötti időszakban bármikor dönthet osztalékelőleg kifizetéséről. A jóváhagyható osztalékelőleg összegét közbenső mérleggel kell alátámasztani. Ha a vállalkozás könyvvizsgálatra kötelezett, akkor ez a közbenső mérlegre is kiterjed.

Osztalékelőleg kifizetésekor kizárólag 15% személyi jövedelemadót köteles a kifizető levonni.

Az osztalékelőleg jóváhagyását sem kisvállalati adó, sem magánszemélytől levonandó szociális hozzájárulási adó nem terheli. Ez utóbbiakat majd csak akkor kell megfizetni, ha az osztalékelőleg osztalékká válik.

Osztalék utáni szocho és adófizetési felső határ

A magánszemélyt szocho-kötelezettség terheli az alábbi jövedelmek után:

- osztalék,

- vállalkozói osztalékalap,

- vállalkozásból kivont jövedelem,

- értékpapír-kölcsönzésből származó jövedelem,

- árfolyamnyereségből származó jövedelem,

- SZJA-törvény 1/B. §-a szerinti külföldi illetőségű előadóművész tevékenységéből származó jövedelem.

A magánszemélyt terhelő szocho alapjának felső határa van. Az adófizetési felső határ a minimálbér 24-szerese, mely 2023-ban 5 568 000 Ft-ot jelent.

Az adófizetési felső határba a felsorolt jövedelmeken kívül minden SZJA-alapot képező összevonandó jövedelem is beszámít. E jövedelmeknél tehát nem azt kell vizsgálni, hogy van-e utána bárkinek szocho-kötelezettsége, hanem azt, hogy SZJA-törvény szerint összevonandó jövedelemnek minősül-e. Az adófizetési felső határba akkor is beszámít a jövedelem, ha valamilyen adóalap-kedvezmény (pl. családi kedvezmény) miatt egyébként nem kerül levonásra belőle SZJA.

Ilyen összevonandó jövedelmek például

- munkabér

- vállalkozói kivét, társas vállalkozó jövedelme,

- ingatlan bérbeadásból származó jövedelem,

- megbízási díjból származó jövedelem.

E jövedelmek akkor is beszámítanak, ha nyugdíjas személynek kerültek kifizetésre.

Az adófizetési felső határnál a kifizető figyelembe veheti azokat a jövedelmeket, melyet a magánszemély tőle szerzett. A magánszemélynek lehetősége van arra, hogy nyilatkozatot tegyen a kifizető felé, hogy az adófizetési felső határt már elérte vagy éves jövedelmeinek várható összege eléri azt.

Ha a téves nyilatkozat megtétele miatt adóhiánya keletkezik a magánszemélynek, akkor az SZJA-bevallásában a 6%-os különbözetet is szerepeltetnie kell (‘SZJA-09 lap 292. sor).

Példák osztalék és osztalékelőleg adózására

1. példa

A kiva-alany egyszemélyes kft. tagja bruttó 3 000 000 Ft osztalékelőleget kapott 2022.10.20-án. 2023.03.17-én 10 000 000 Ft osztalékot hagyott jóvá.

A személynek nincs a szocho felső határába beszámítható más jövedelme.

2023.03.17-én az osztalékelőlegen felül bruttó 1 000 000 Ft osztalék kifizetésre kerül, a maradék 6 000 000 Ft pedig 2023.05.22-én.

2022. 10. hó: osztalékelőleg

Személyi jövedelemadó

SZJA-alap = 3 000 000 Ft osztalékelőleg

Levont SZJA = 3 000 000 Ft * 15% = 450 000 Ft

Nettó kifizetés = 3 000 000 Ft - 450 000 Ft = 2 550 000 Ft

2023. 03. hó: osztalék jóváhagyása, osztalékká vált osztalékelőleg

Személyi jövedelemadó

SZJA-alap = 4 000 000 Ft osztalék - 3 000 000 Ft osztalékelőleg = 1 000 000 Ft

Levont SZJA = 1 000 000 Ft * 15% = 150 000 Ft

Szociális hozzájárulási adó

Szocho-alap = 4 000 000 Ft osztalék

Levont szocho = 4 000 000 Ft * 13% = 520 000 Ft

Nettó kifizetés = 1 000 000 Ft - 150 000 Ft - 520 000 Ft = 330 000 Ft

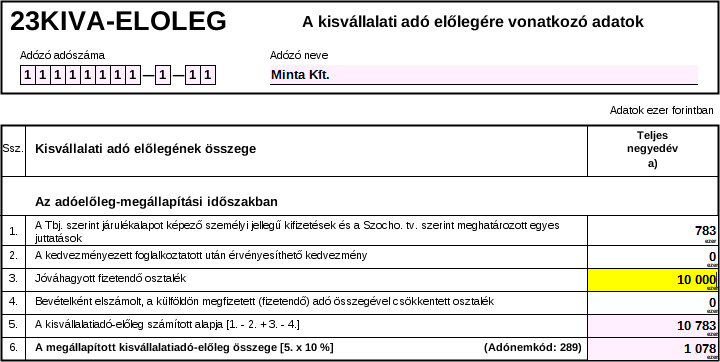

Kisvállalati adó

Kiva-alap = 10 000 000 Ft jóváhagyott osztalék

Kiva = 10 000 000 Ft * 10% = 1 000 000 Ft

Ezt az összeget a 03. havi jóváhagyás miatt a 2023. 1. negyedévi 23KIVA bevallásban kell szerepeltetni.

2023. 05. hó: osztalékfizetés

Személyi jövedelemadó

SZJA-alap = 6 000 000 Ft osztalék

Levont SZJA = 6 000 000 Ft * 15% = 900 000 Ft

Szociális hozzájárulási adó

Szocho-alap = 6 000 000 Ft osztalék, de max. szocho felső határ, azaz 5 568 000 Ft - 4 000 000 Ft = 1 568 000 Ft

Levont szocho = 1 568 000 Ft * 13% = 520 000 Ft

2. példa

A kiva-alany egyszemélyes kft. tagja bruttó 3 000 000 Ft osztalékelőleget kapott 2022.10.20-án. 2023.04.15-én 10 000 000 Ft osztalékot hagyott jóvá.

A személynek nincs a szocho felső határába beszámítható más jövedelme.

2023.05.22-én a maradék 7 000 000 Ft osztalék kifizetésre kerül.

2022. 10. hó: osztalékelőleg

Személyi jövedelemadó

SZJA-alap = 3 000 000 Ft osztalékelőleg

Levont SZJA = 3 000 000 Ft * 15% = 450 000 Ft

Nettó kifizetés = 3 000 000 Ft - 450 000 Ft = 2 550 000 Ft

2023. 04. hó: osztalék jóváhagyása, osztalékká vált osztalékelőleg

Személyi jövedelemadó

SZJA-alap = 3 000 000 Ft osztalék - 3 000 000 Ft osztalékelőleg = 0 Ft

Levont SZJA = 0 Ft

Szociális hozzájárulási adó

Szocho-alap = 3 000 000 Ft osztalék, de mivel nincs kifizetendő összeg, amiből levonható a szocho, ezért 0 Ft

Levont szocho = 0 Ft

A le nem vonható szochot a magánszemély a saját SZJA-bevallásában vallja be!

Nettó kifizetés = 0 Ft

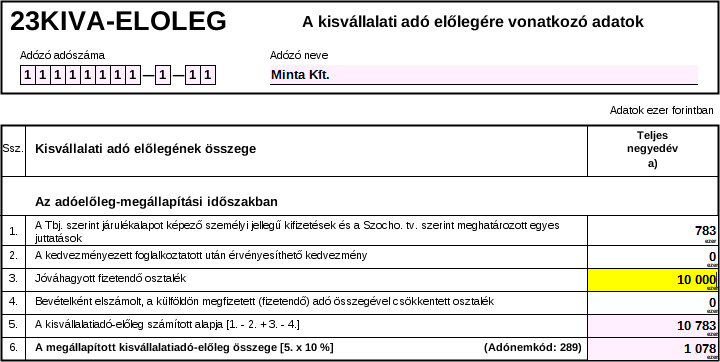

Kisvállalati adó

Kiva-alap = 10 000 000 Ft jóváhagyott osztalék

Kiva = 10 000 000 Ft * 10% = 1 000 000 Ft

Ezt az összeget a 04. havi jóváhagyás miatt a 2023. 2. negyedévi 23KIVA bevallásban kell szerepeltetni.

2023. 05. hó: osztalékfizetés

Személyi jövedelemadó

SZJA-alap = 7 000 000 Ft osztalék

Levont SZJA = 7 000 000 Ft * 15% = 1 050 000 Ft

Szociális hozzájárulási adó

Szocho-alap = 7 000 000 Ft osztalék, de max. szocho felső határ, azaz 5 568 000 Ft - 3 000 000 Ft = 2 568 000 Ft

Levont szocho = 2 568 000 Ft * 13% = 333 840 Ft

Nettó kifizetés = 7 000 000 Ft - 1 050 000 Ft - 333 840 Ft = 5 616 160 Ft